ترکیب درآمدی دولتهای نفتی، همواره یکی از موضوعات بحث برانگیز میان صاحبنظران و تحلیلگران است. منابع درآمدی دولتها از سرمایههایی مانند نفت و گاز به طور کلی امری پذیرفته شده است.

ایران به عنوان یکی از کشورهای نفتی، با دولتهایی که سالهاست بخش قابل توجهی از منابع خود را از طریق فروش نفت تامین میکنند، این روزها شرایط متفاوتی را میگذارند. وقتی درآمدهای نفتی کاهش مییابد، دولت ناچار است منبع درآمدی دیگری برای خود ایجاد کند. مالیات ستانی به عنوان روش دستیابی به درآمدهای پایدار، اکنون یکی از اصلیترین گزینههای تامین بودجه دولت است. به نظر میرسد دولت سرانجام ضرورت برخورداری از یک منبع درآمد پایدار را درک کردهاست چرا که هم دولت سیزدهم و هم دولت چهاردهم در راستای دستیابی به این درآمدها بر آمدهاند. در همین راستا، اعبدالناصر همتی -وزیر اقتصاد و دارایی- ضمن بیان بالا بودن رقم فرار مالیاتی اذعان داشت که دولت برای تامین بودجه شرایط سختی را میگذارند و نفت نمیتواند تمام بار بودجه را به دوش بکشد. به نظر میرسد دولت قرار است از مالیات ستانی به عنوان یکی از ابزارهای کسب درآمد استفاده کند. در این شرایط بررسی نقش مالیاتها در منابع بودجه دولت و بررسی چالشهای نظام مالیاتی ایران ضروری به نظر میرسد.

مجراهای درآمدزایی دولت کدامند؟

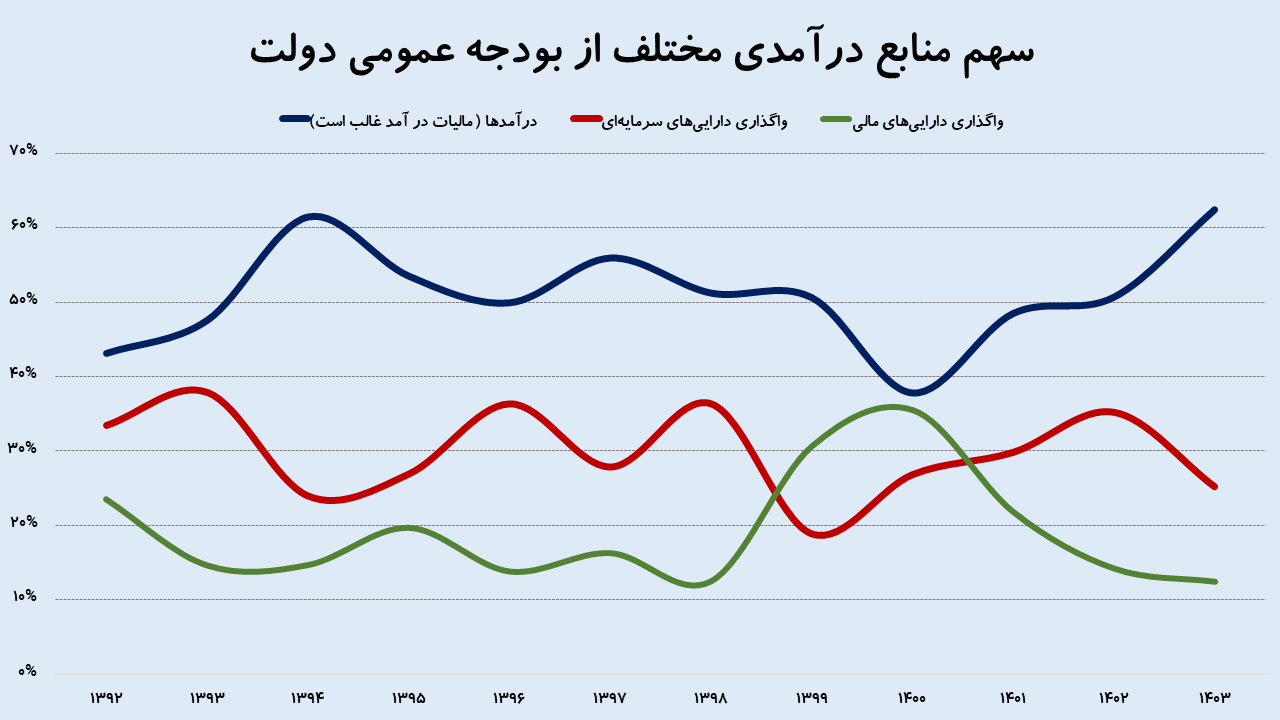

به طور کلی، دولتها سه مجرای اصلی درآمدی دارند. مجرای اول درآمدهای عمومی دولت است و مالیات به عنوان اصلیترین جز آن، در تحقق درآمدی پایدار نقشی اساسی ایفا میکند. همچنین دولتها با واگذاری دارایی سرمایهای نیز درآمدزایی میکنند. نفت و فرآوردههای نفتی، به عنوان سرمایه ملی، اصلیترین جز درآمدهای حاصله از واگذاری داراییهای سرمایهای را شامل میشود. همچنین دولت از طریق واگذاری داراییهای مالی نیز بخشی از منابع بودجه دولت را تامین میکند که اکثر منابع به دست آمده از آن توسط انتشار اوراق مالی دولتی است. آمارها نشان میدهد تقاضای اوراق مالی دولتی وضعیت مطلوبی ندارد. حجم بالای اوراق مالی منتشر شده در گذشته به حدی بالا بوده که درآمدهای حاصل شده از اوراق مالی دولتی در شرایط کنونی فقط میتواند اوراق سررسید شده را تسویه کند. در نتیجه یکی از مجراهای درآمدی دولت عملاً مسدود شده است.نفت یا مالیات؟ مسئله این است

اتکا به درآمدهای نفتی برای تامین منابع دولتی، پر ریسک و تا حدودی غیرقابل پیشبینی است. قیمت نفت به عوامل زیادی مثل نوسانات ارزی، شرایط اقتصادی و سیاسی بینالملل، سیاستهای اوپک، استراتژیهای تولیدکنندگان غیر اوپکی و … بستگی دارد. تمامی این مسائل درآمدهای نفتی را از زمره درآمدهای پایدار خارج میکند. بسیاری از عوامل تاثیرگذار بر قیمت نفت از حیطه اختیارات کشور خارج است. در سالهای اخیر، ایران به عنوان کشوری که همواره وابسته به درآمدهای حاصل از نفت بوده، با مشکلات زیادی مواجه شد. تحریمها، ناآرامیهای به وجود آمده در خاورمیانه و … ایران را در فروش نفت با مشکلاتی مواجه کرد. همین کاهش درآمدهای ناشی از نفت دولتمردان را بر آن داشت تا به مالیاتها به عنوان یک منبع درآمدی پایدار و قابل اتکا جدیتر بیاندیشند.در یک دهه اخیر علیرغم ثبات نسبی در سهم درآمدهای مالیاتی از منابع دولت، از سال ۱۴۰۰ رویکرد تازهای اتخاذ شد. سیر صعودی درآمدهای مالیاتی نشان میدهد که امروزه بخش قابل توجهی از درآمدهای دولت از طریق مالیاتها حاصل میشود. به نظر میرسد دولتها قصد دارند کاهش درآمد ناشی از فروش نفت را از طریق مالیات ستانی جبران کنند.

نفت یک درآمد ناپایدار و پر نوسان و مالیات یک درآمد پایدار و قابل اعتماد است. اما به نظر میرسد در صورتی که شرایط محیا باشد، دولتهای ایران تمایل بیشتر به درآمدزایی از طریق فروش نفت تمایل دارند.

چالشهای نظام مالیاتی، سد راه کسب درآمد

مالیات فقط ابزاری برای کسب درآمد دولت نیست. دستیابی به اهدافی همچون عدالت اجتماعی و توزیع عادلانه درآمد، در پرتو اصلاح نظام مالیاتی محقق میشود. مالیات نقش قابل توجهی در منابع بودجه کشورها دارد. در سال ۲۰۲۳، مالیاتها ۹۷ درصد منابع درآمدی دولت آمریکا را تشکیل شامل شدند که بخش قابل توجهی از آن مربوط به مالیات بر درآمدهای فردی بودهاست. مالیات بر درآمدهای فردی از سال ۲۰۱۵ تا ۲۰۲۳ به طور میانگین ۴۹.۳۳ درصد از منابع بودجه دولت آمریکا را تامین کرده است. در ایران و در یک دهه گذشته، مالیاتها به طور میانگین ۳۵.۷ درصد از بودجه دولت را به خود اختصاص دادهاند.در این شرایط به نظر میرسد علیرغم تمامی تلاشهای دولت برای اخذ مالیات، نارساییهای نظام مالیاتی به دولت اجازه نمیدهد که بخش قابل توجهی از منابع خود را از طریق مالیات ستانی تامین کند. تناقضات و نارساییهای نظام مالیاتی ایران باعث میشود علیرغم اعمال فشار بر برخی مودیان، فرآیند اخذ مالیات مسیر عادلانه و صحیحی را طی نکند.

در ایران، مالیات بر حقوق و دستمزد اشخاص حقیقی با استناد به ماده ۱۳۱ قانون مالیاتهای مستقیم، به صورت تصاعدی اخذ میشود. اگر درآمد شخص به مبلغی بیش از ۱۰۰ میلیون تومان برسد، وی موظف است ۲۰ درصد از آن را مالیات دهد. این روش مالیاتگیری مناسب به نظر نمیرسد چرا که باعث میشود نیروی کار متخصص به سوی بازار کاری جذب شود که امکان شناسایی درآمد وی ممکن نباشد. این موضوع میتواند باعث شود که عرضه نیروی کار در حوزهای که شناسایی درآمدهای مالیاتی در آن ممکن است کاهش یابد.

معافیاتهای مالیاتی نیز موضوع دیگری است که محل بحث و گفتوگو است. معافیتها در نظامهای مالیاتی تمام کشورها وجود دارد. در اغلب کشورهای دنیا مالیات بر مجموع درآمد افراد و خانوارها وضع میشود و هدف آن بهبود توزیع درآمد در جامعه، افزایش رفاه مردم و برپایی عدالت اجتماعی است. اما وضع مالیات بر شرکتها موضوعی به مراتب حساستر است که نیاز به بررسیهای دقیق و کارشناسانه دارد چراکه افزایش این نوع از مالیات به طور مستقیم بر روی سرمایهگذاری تاثیر میگذارد. وضع نرخهای مالیاتی تصاعدی انگیزه سرمایهگذاری را به شدت کاهش میدهد چراکه اگر نرخهای مالیاتی به صورت تصاعدی افزایش یابند، پیام روشنی را به سرمایهگذار مخابره میکند.

افزایش سرمایهگذاری؛ افزایش مالیات!

این موضوع به نفع دولت نیست. چرا که با کاهش سرمایهگذاری ناشی از افزایش نرخ مالیات شرکتها، درآمد و به تبع آن سود شرکتها نیز کاهش مییابد. همین موضوع باعث میشود درآمدهای مالیاتی دولت نیز کاهش یابد. یعنی وضع مالیات تصاعدی برای شرکتها نه تنها دولت را به هدف اصلی خود که کسب درآمد از طریق مالیاتها است نمیرساند بلکه سرمایهگذاری را نیز کاهش میدهد. این ارتباط نظری میان کاهش نرخ مالیات شرکتها و افزایش درآمدهای مالیاتی دولت در بسیاری از کشورهای جهان از جمله انگلستان آزمایش شده و نتایج مطلوبی نیز ایجاد کردهاست.در ایران، مطابق ماده ۱۳۱ قانون مالیاتهای مستقیم، نرخ مالیاتی شرکتها به صورت تصاعدی افزایش مییابد. بر اساس گزارش مرکز پژوهشهای مجلس، میتوان ادعا کرد فشار مالیاتی وارده به شرکتها در ایران بیش از فشار مالیاتی شرکتها در برخی کشورهای توسعه یافته مانند بلژیک، اتریش، فرانسه، دانمارک، سوئد و کانادا است.

اصلاح نظام مالیاتی؛ یک ضرورت اساسی

با توجه به شرایط فعلی کشور، به نظر میرسد دولت به خوبی میداند که نیاز به یک منبع جدید درآمدی دارد. این منبع جدید نباید مانند درآمدهای حاصل از فروش نفت و فرآوردههای آن، ناپایدار و بیثبات باشد. حال که دولت تصمیم دارد درآمدهای مالیاتی خود را افزایش دهد باید به ساختار اقتصادی کشور هم توجه داشته باشد چراکه نمیتوان با یک روش واحد از تمامی جوامع مالیات گرفت. سیستم مالیاتی در کشوری مثل آلمان، با آمریکا متفاوت است. در کشور آلمان هدف توزیع عادلانه ثروت میان افراد جامعه و در آمریکا هدف افزایش انباشت سرمایه است. همچنین مالیات ستانی باید در حد توان نظام مالیاتی باشد و مادامی که سیستم اصلاح نشود نمیتوان درآمدهای مالیاتی برآورد شده را به معنای واقعی کسب کرد.در کشوری مثل ایران که نظام مالیاتی چندان دقیق و مقتدر نیست؛ تعبیه مالیات بر خودروهای لوکس جز فرار مالیاتی هیچ ثمره دیگری ندارد. اگر فردی سعی دارد از طریق خرید و نگهداری خودروهای لوکس و فروش آنها به قیمت بالاتر سود کسب کند، وضع مالیات بر خودروهای لوکس صرفا باعث میشود که فرد به جای سفته بازی در بازار خودرو در سایر بازارهایی که مالیات مشابهی ندارند سوداگری کند. در نتیجه دولت به اهداف خود از وضع این مالیات نمیرسد. نه سوداگری متوقف میشود و نه در آمدهای مالیاتی افزایش مییابد. لازم است ابتدا سیستم مالیاتی اصلاح شود و در ادامه به مالیاتهایی عادلانه و اصولی وضع شود.

سیاستهای مالیاتی: کلید رسیدن به عدالت اجتماعی یا افزایش نابرابری؟

سیستم مالیاتی ایران معافیتهای عجیب و بعضاً غیر ضروری را در خود جای داده است. این نوع از معافیتها که بیش از پیش به آن اشاره شد، میتواند آثار منفی مثل تضعیف رقابت، افزایش وابستگی به یارانهها، افزایش بار مالیاتی بر بخشهای دیگر، افزایش نابرابری، ایجاد فساد و غیره بر جای بگذارند.در ایران فشار مالیاتی وارده بر قشر حقوق بگیر در مقایسه با مشاغل آزاد و حقیقی بیشتر است. مشاغل آزاد فرار مالیاتی گستردهای دارند در حالی که مطابق ماده ۱۳۱ قانون مالیاتهای مستقیم، حقوق بگیران با نرخهای تصاعدی مالیات میپردازند. این موضوع عادلانه بودن نظام مالیاتی کشور را زیر سوال میبرد.

مشکل بعدی بالا بودن بار مالیاتی شرکتها در مقایسه با بار مالیاتی مشاغل است. این موضوع آثار منفی زیادی به دنبال دارد. انتقال هزینه به مصرف کنندگان یکی از آنهاست. اگر شرکت بتواند بار مالیاتی خود را از طریق افزایش قیمت کالاها و خدمات به مصرف کننده منتقل کند، قدرت خرید و به دنبال آن رفاه کاهش مییابد.

کاهش رقابت پذیری مشکل بعدی است. وقتی بار مالیاتی شرکتهای داخلی زیاد است، توان رقابتی شرکتها کاهش مییابد و این موضوع باعث میشود سهم شرکتهای ایرانی از بازار بینالمللی کاهش یابد. مالیاتستانی بیش از حد از شرکتها میتواند شرکتهای کوچک را ضعیف کند. این شرکتها توانایی کمی در جذب سرمایه و پرداخت مالیات دارند و ممکن است از بین بروند.

مشکلات مذکور از اصلیترین آسیبهای نظام مالیاتی ایران است. برخورداری از یک نظام مالیاتی سالم و اصولی یک بازی دو سر برد برای دولت و ملت است. دولت میتواند از محل دریافت مالیاتها از یک منبع درآمدی پایدار و با ثبات استفاده کند و همچنین ابزاری مناسب برای اعمال موثر سیاستهای مالی در اختیار داشته باشد. از طرفی دولت از وابستگی به درآمدهای ناپایدار نفتی نیز رها خواهد شد و میتواند از حصول درآمدهای مالیاتی برآورد شده در بودجه مطمئن باشد. با مالیات ستانی اصولی توزیع درآمد به شکل عادلانهای انجام میشود و با تحقق عدالت در اقتصاد، دستیابی به رشد اقتصادی راحتتر خواهد شد. در نتیجه مردم هم از موهبت نظام مالیاتی کارا بهرهمند خواهند شد. https://safireenergy.ir/vdcj.tetfuqexosfzu.html

safireenergy.ir/vdcj.tetfuqexosfzu.html

منبع : جهان صنعت نیوز